Crédito Rural: tire todas as suas dúvidas aqui!

O crédito rural é um dos instrumentos mais importantes para o desenvolvimento da atividade agropecuária, pois permite que os produtores rurais possam obter recursos de capital de giro para a sua atividade.

A agropecuária é caracterizada pelo descasamento temporal entre receitas e custos, devido à sazonalidade da produção, que é uma “indústria a céu aberto”.

Além disso, a atividade rural é muito intensiva em necessidade de caixa (cash intensive) e por isso o crédito é importante para se evitar desequilíbrios temporários no fluxo de caixa.

O crédito rural também permite que os produtores possam investir em melhorias e tecnologia na sua propriedade, como a construção de silos, armazéns e investimentos em maquinários, como tratores, pulverizadores e colheitadeiras.

Nos últimos 12 meses (entre outubro/20 e setembro/21),segundo dados do Banco Central, foram contratados R$ 272,8 bilhões de crédito rural para no Brasil. A maior parte desse crédito – R$ 183 bilhões ou 67% do total – foi contratada para as atividades agrícolas e R$ 89,8 bilhões – ou 33% do total – foram contratados para as atividades da pecuária.

Nesse período, foram realizados mais de 2 milhões de contratos de crédito rural através do Sistema Financeiro Nacional.

Os estados que mais contrataram o crédito rural foram Rio Grande do Sul, Paraná, Minas Gerais, Mato Grosso e Goiás.

Modalidades de Crédito Rural

Segundo o Manual de Crédito Rural, o crédito rural é dividido em 4 modalidades, de acordo com a finalidade e uso do financiamento:

Crédito para Custeio

Destinado para financiamento da necessidade de capital de giro, das atividades do dia-a-dia, como aquisição de fertilizantes, defensivos, rações, sementes, pagamento de óleo diesel e mão-de-obra. Geralmente, é um crédito de curto prazo, com vencimento máximo em até 12 meses.

Crédito para Investimento

Orientado para aquisição de máquinas, equipamentos, melhorias na propriedade, como a construção de estruturas de armazenagem. Possui um prazo de pagamento mais elevado (até 12 anos, a depender da linha de crédito obtida) e um período de carência para início do pagamento.

Crédito de Comercialização/Estocagem

Esse crédito é destinado aos produtores que já colheram a sua produção e desejam estocá-la para aguardar um momento em que os preços de venda dos seus produtos estejam mais favoráveis. É muito comum para as cadeias de produção da soja, milho, algodão, café e pescados.

Crédito para Beneficiamento/Industrialização

São linhas de crédito para produtores que desejam agregar maior valor à sua produção primária, através de processos que envolvam beneficiamento e industrialização de parte ou da totalidade da sua produção.

>>> MATERIAL GRATUITO: E-BOOK GUIA COMPLETO PARA GESTÃO AGRÍCOLA <<<

10 dicas para contratar Crédito Rural

A contratação de crédito rural é sempre uma etapa muito importante do planejamento agropecuário e por isso seguem 10 dicas, cuidados e orientações para esse processo:

- Busque ter uma vida financeira saudável, evitando atrasos de pagamentos, para que o seu score (pontuação de crédito) esteja elevado e, assim, você possa encontrar taxas mais atrativas. Pois um dos pilares para se ter uma condição de crédito é que a sua análise de risco seja positiva para os financiadores.

- Compare as taxas de juros das diferentes linhas de crédito possíveis. Pergunte ao seu gerente sobre novos produtos e linhas de crédito que possam ser mais atrativas, pois existem modalidades e produtos, que fogem ao crédito tradicional e que talvez sejam mais atrativas para o seu perfil.

- Você conseguirá taxas mais baixas ao oferecer garantias reais aos credores, tais como hipoteca, penhor ou alienação de imóveis rurais, urbanos, máquinas e equipamentos. Porém, nem sempre essas operações são mais vantajosas, devido aos custos de registros para a formalização dessas garantias. Além disso, existe o problema do chamado overcollateral, quando o valor da garantia ofertada é muito mais elevado do que o valor do crédito obtido, e isso pode prejudicar a expansão da atividade em projetos futuros, já que você terá um bem comprometido.

- Não olhe apenas para a taxa de juros nominal, mas olhe a taxa de juros real, que contempla os custos da operação como um todo, como custos cartoriais, taxas de registros, taxas administrativas e serviços complementares que os bancos exigem na contratação. Lembre que a chamada venda casada, apesar de uma prática muito utilizada, é ilegal. A CNA (Confederação Nacional da Agricultura) possui uma cartilha que auxilia os produtores rurais a evitarem esse problema. Confira aqui.

- O crédito contratado com instituições financeiras (bancos e cooperativas de crédito) nem sempre são as melhores opções. O “crédito mercantil”, que é obtido através de prazos para pagamentos de insumos (compra com pagamento a prazo safra) ou antecipação de venda com recebimento para tradings e agroindústrias, podem ser mais atrativas, pois permitirá que você já tenha uma parte da venda atrelada, a um preço determinado, como uma espécie de hedge natural (vide nosso artigo sobre a utilização da operação de hedge no agronegócio).

- As chamadas operações estruturadas de crédito, como as operações de barter (troca) são uma opção muito interessante para obtenção de crédito mercantil, e que está disponível em algumas regiões e para algumas cadeias produtivas, especialmente as grandes cadeias de produção, como soja, milhão, algodão e café.

- Leia bem os contratos de crédito, para que não existam cláusulas abusivas e restritivas ao seu negócio.

- Uma recomendação de ouro, que vale especialmente para o crédito de longo prazo, é que as prestações (mensais ou anuais) não ultrapassem 1/3 de sua renda líquida, pois isso lhe dará uma margem de segurança em caso de movimentos imprevistos de mercado, como queda dos preços agrícolas ou uma quebra de safra que prejudique a sua produtividade.

- Existem novos agentes financeiros, as chamadas Ag Fintechs, que estão ofertando operações interessantes para contratação de crédito rural. Procure se informar com os seus fornecedores se eles possuem parcerias com algumas delas.

- Se você tiver contratado o seguro rural ou algum instrumento de proteção contra oscilações de preços de mercado, isso pode reduzir a sua taxa de juros, já que o seu perfil de risco perante o financiador irá diminuir.

Plano Safra 2021/22

Segundo o Plano Safra 2021/22, o volume de crédito rural destinado para a próxima safra será de R$ 251,2 bilhões. As taxas de juros variam de acordo com o perfil do produtor rural e a linha de crédito obtida.

Para os créditos de custeio, os produtores da agricultura familiar, do PRONAF (Programa Nacional de Fortalecimento da Agricultura Familiar),que possuem faturamento anual de até R$ 500 mil, terão taxas de juros que variam entre 3,0 e 4,5% ao ano.

Já os produtores do PRONAMP (médios produtores),que possuem faturamento acima de R$ 500 mil até R$ 2,4 milhões, terão acesso a taxa de juros de até 5,5% ao ano e os demais produtores, com faturamento bruto anual acima de R$ 2,4 milhões, terão acesso às taxas de 7,5% ao ano.

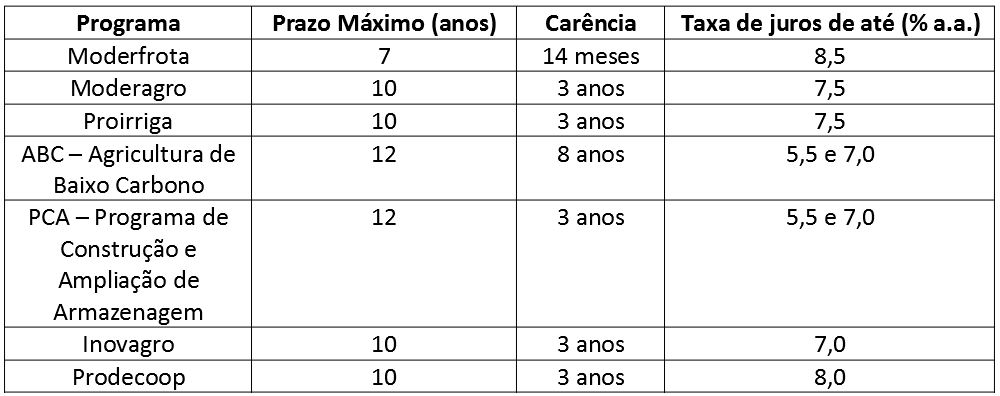

Para as linhas de crédito de investimento, os prazos de pagamento são mais elevados e existem períodos de carência para início do pagamento. As taxas de juros que serão praticadas na Safra 2021/22 estão na tabela abaixo:

Fonte: Ministério da Agricultura, Pecuária e Abastecimento

Existem valores máximos de contratação dessas linhas de crédito. Para o Moderagro, por exemplo, o limite de crédito é de até R$ 880 mil por beneficiário. Já para o programa PCA, para construção e ampliação de estruturas de armazenamento, o limite máximo por beneficiário é bem mais elevado, de até R$ 25 milhões. Maiores informações no site do Ministério da Agricultura.

Crédito e gestão devem caminha sempre juntos

Sabemos que existem ainda muitas dificuldades no Sistema Nacional de Crédito Rural, que vem sendo aperfeiçoado constantemente pela política agrícola. Muitos produtores reclamam da burocracia, do excesso de documentação e das exigências de garantias para contratação do crédito rural.

Por isso, a melhor fórmula para a contratação de crédito rural é que a sua atividade esteja baseada em uma boa gestão financeira. Pois assim você poderá dimensionar um crédito correto para a sua necessidade. Excesso de crédito é prejudicial. Busque-o na medida e hora certas para sua atividade prosperar com segurança e sustentabilidade financeira.

Boa sorte e bons negócios!